La eveniment au participat Marian Ignat (Director Executiv Distribuție Retail, BCR), Cristian Mustață (Director Executiv Adjunct Distribuție Retail, BCR) și Petruț Lixandru (Șef Departament Canale Digitale de Distribuție, BCR).

De asemenea, au fost invitați reprezentanți ai Bitdefender (Alexandru Bălan), Microsoft și KPMG România.

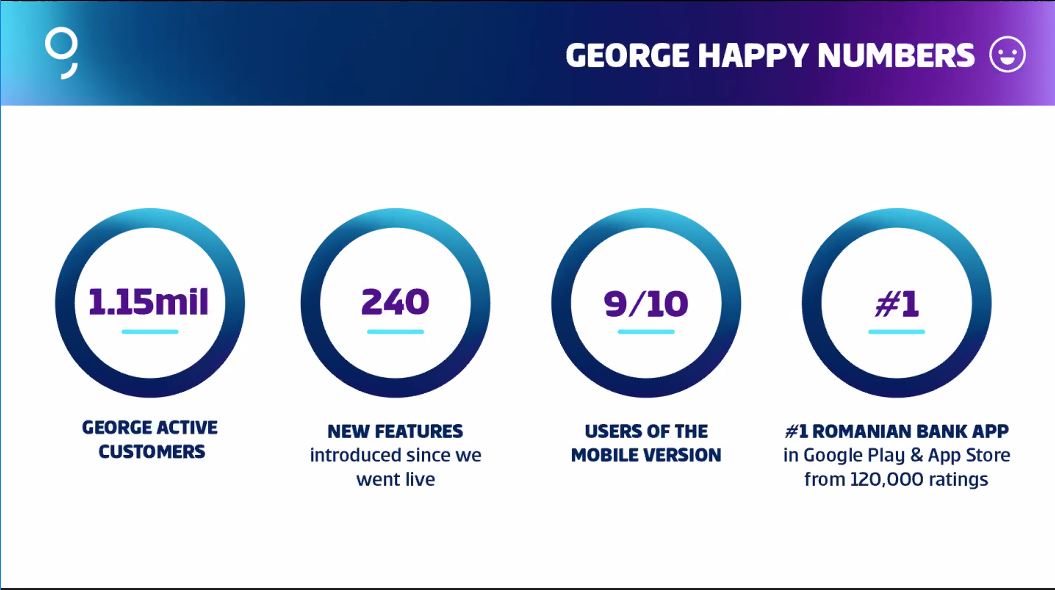

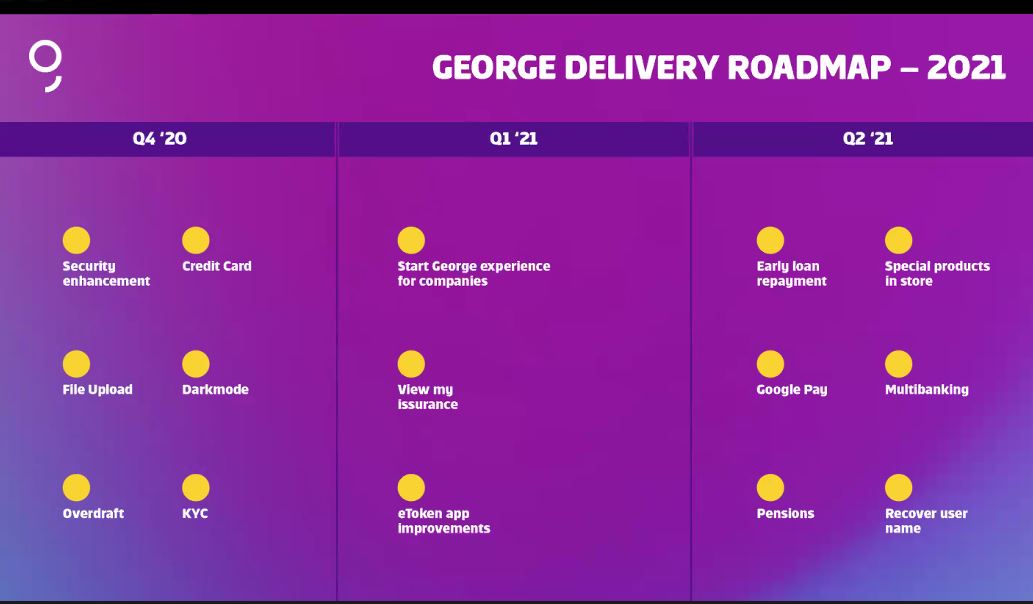

De la lansare și până în prezent, BCR a adăugat peste 240 de funcționalități noi în George. Printre cele mai noi funcționalități adăugate au fost:

- Google Pay – înrolarea cardurilor direct din George

- Multibanking – opțiune prin care clienții își pot vizualiza toate conturile, inclusiv cele deținute la alte bănci

- Rambursare anticipată a ratelor de credit – asigurarea unei experinețe complete din punct de vedere al creditării

- Achiziție de produse de securitate digitală – BCR a deschis ecosistemul către produse non-bancare, cu o ofertă specială de achiziționare pentru licența Bitdefender

- Vizualizare pensii – afișarea conturilor de pensie, Pilonul 2 și Pilonul 3, de la BCR Pensii

- Actualizarea datelor (KYC) – posibilitatea de a actualiza datele persoanele direct în aplicație

- Card de credit – obținerea unui card de credit 100% online direct în George

- Descoperit de cont – posibilitatea de a activa 100% online o rezervă de bani (descoperit de cont)

George are peste 1,15 milioane de utilizatori activi, iar numărul de tranzacții în aplicație a crescut cu 70% în T1 2021 față de T1 2020.

Andrei Munteanu, Vest Ventures: "Până acum am avut bani de alune. Vom finanța startup-urile din accelerator cu 100.000 de euro"

Andrei Munteanu, Vest Ventures: "Până acum am avut bani de alune. Vom finanța startup-urile din accelerator cu 100.000 de euro"

George oferă online cele mai multe produse specifice de retail banking (conturi curente, economisire, creditare și asigurări). Lansate în ecosistemul George în 2020 ca produse unice pe piața bancară, 48% din totalul cardurilor de credit și 61% din totalul produselor de tipul descoperit de cont sunt acordate prin canale digitale.

În plus, 40% din creditele de nevoi personale din T1 2021 au fost acordate 100% digital, în creștere cu peste 30% față de același trimestru al anului trecut.

BCR este singura bancă care a oferit o soluție 100% online de amânare a ratelor, 60% din totalul cererilor fiind realizate prin George. Mai mult decât atât, unul dintre serviciile completare celui care asigură deschiderea conturilor George a fost cel de consultanță financiară personalizată video și digitală pentru persoane fizice.

George este aplicația bancară cu cel mai mare rating din România, în magazinele App Store și Google Play, iar 9 din 10 clienți folosesc varianta de mobil George. Asta ne demonstrează că George este cu adevărat primul banking inteligent cu care se identifică clienții.

Cum va investi Vest Ventures, cel mai nou fond pentru startup-uri: 7 mil. de euro investiții directe, 4 acceleratoare, educație

Cum va investi Vest Ventures, cel mai nou fond pentru startup-uri: 7 mil. de euro investiții directe, 4 acceleratoare, educație

Ce urmează în 2021

Anul 2021 înseamnă migrarea către microîntrerprinderi, în acest moment BCR având 25.000 de clienți microîntreprinderi care au interacționat cu George, alături de care se consultă pentru a finaliza experiența acestora în aplicație.

Dacă în primul trimestru din 2021 a fost început procesul de migrare a George către microîntreprinderi, BCR vrea să mai adauge în următorul trimestru noi funcționalități, cum ar fi cele de a putea plăti creditele anticipat, noi produse și oferte în magazinul online din George, extinderea Google Pay, suport pentru multibanking, ca să ai toate conturile într-o singură aplicație, dar și recuperea contului de utilizator mai ușor.

Securitatea cibernetică în banking

Riscul amenințărilor de cybersecurity a crescut exponențial, iar metodele de acțiune s-au diversificat, contextul pandemic și noul nostru mod de viață fiind foarte bine exploatate și monetizate de către cei din industria de cybercrime. Atacurile informatice de tip ransomware s-au înmulţit cu 400%, iar industria de cybercrime în acest moment este evaluată la 3 miliarde de dolari.

Companiile au nevoie de politici de securitate mai stricte. De la back-up-ul datelor la zero-trust security, un nou mod de securizare a rețelelor, care pleacă de la premisa că protecția trebuie oferită încă din zona de acces. În plus, este necesar pentru companii să investească în traininguri de securitate, prin care să le explice angajaților cum se expun la un risc crescut de atacuri cibernetice prin utilizarea echipamentelor profesionale în scopuri personale.

Băncile se află într-o competiție directă cu zona de fintech, iar asta a dus la evoluția procedurilor și a modului de operare în banci: de la banking as a service, conceptul prin care băncile apelează la aplicații modulare, care le facilitează răspunsul rapid la schimbările din piață, cu implicații pozitive în zona de retail și corporate, până la procesele de AI, machine learning și cognitive services, care sunt utilizate pentru a preveni fraudele, pentru a eficientiza procesul de analiză a riscului și de targetare a clienților cu produse și servicii de care sunt interesați.

Trenduri bancare

În cadrul conferinței s-a discutat și despre trendurile industriei bancare, cu câteva cifre esențiale.

- 54% din bănci conisderă că reducerea fricțiunii în acel customer journey de la punctul zero până la deschiderea unui cont, dar și operațiunile curente, e esențial.

- 37% din executivii din bănci vor să upgradeze infrastructura bancară și folosirea de platforme deschise pentru reducerea costurilor și îmbunătățirea eficienței

- 75% din instituțiile financiare mari implementează inteligența artificială

- 37% din clienții din Generația Y folosesc produse fintech nonbancare datorită interfețelor

- 44% din bănci vor să îmbunătățească integrarea produselor lor în ecosisteme diferite, prin open banking

- 25% din bănci consideră că amenințările cibernetice sunt cele mai mari amenințări asupra industriei financiare

Vlad Andriescu

Vlad Andriescu