Astfel, investitorii străini controlează 53% din capitalurile proprii pozitive ale companiilor de software din România, în timp ce ponderea investițiilor locale a cunoscut un avans anual de aproximativ 5 puncte procentuale, ajungând astfel la 47% în 2018, potrivit studiului KeysFin „Industria de software în România“.

Investitorii străini de pe piața de software locală provin din peste 60 de state, însă în top se află Germania (10,7%), Luxemburg (7,3%), Olanda (7,2%), UK (5,5%) și Cipru (cu 4,8% din total), acești lideri controlând două treimi din totalul capitalurilor proprii străine. În ceea ce îi privește pe investitorii locali, aceștia provin atât din marile orașe ale țării, precum București sau Cluj, dar și din orașe medii, care încep însă să devină nume cu rezonanță pentru industria locală de start-up-uri în software, așa cum este Târgu-Mureș.

„Este pentru al treilea an consecutiv când realizăm un studiu dedicat industriei de software din România, astfel că avem o perspectivă amplă asupra pieței și suntem conectați la tendințele acesteia. Tocmai de aceea, creșterea investițiilor locale cu 5% într-un singur an pe o piață atât de competitivă ne face să privim cu entuziasm spre viitorul software-ului românesc: țara noastră începe să devină un hub regional nu doar pentru outsourcing, ci și pentru start-up-uri de succes. Software-ul este una din puținele industrii din România în care există echilibru între investițiile locale și cele străine, ceea ce reflectă o dezvoltare sănătoasă și solidă a acestui domeniu.” a declarat Roxana Popescu, Managing Director al KeysFin, unul din cei mai importanți furnizori de soluții de business information din România.

Cifra de afaceri a dezvoltatorilor de software din România a crescut cu 12,6% față de 2017 și cu 51,6% comparativ cu 2014, la 5,7 miliarde de euro în 2018.

Mai mult, analizând datele de piață și, totodată, ținând cont de fluctuațiile industriei, experții KeysFin estimează un avans de 10,4% al cifrei de afaceri a companiilor de software din România pentru anul în curs, depășind pragul de 6,2 miliarde de euro în 2019.

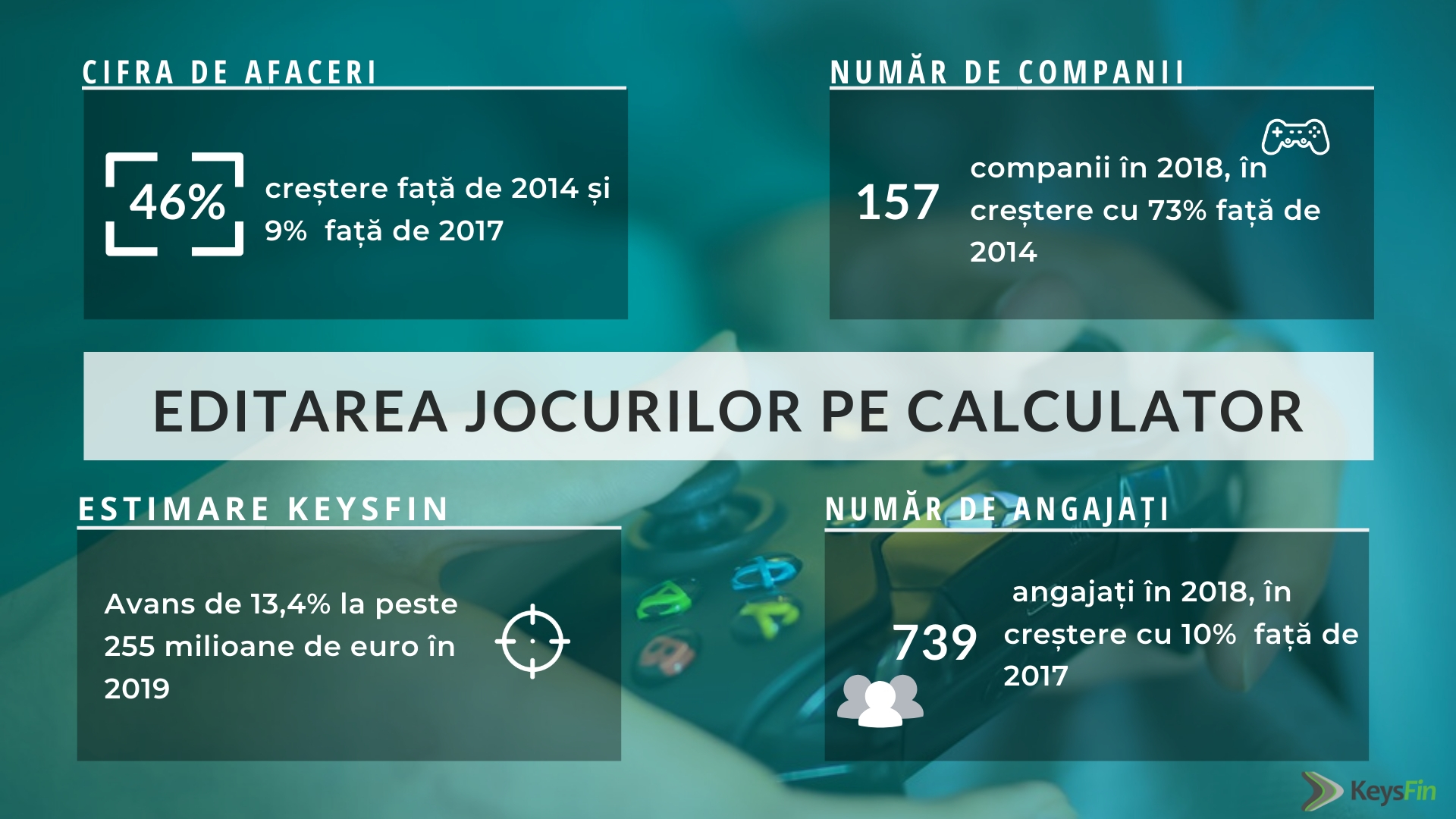

Din întreaga industrie software o parte importantă și, totodată, vizibilă, o reprezintă piața de jocuri pe calculator. Țara noastră se mândrește cu dezvoltarea și testarea unora din cele mai populare jocuri la nivel internațional, iar aceste rezultate se văd și la nivel de business: cifra de afaceri a editorilor de jocuri (CAEN 5821) a crescut cu 9% față de 2017 și cu 46% față de 2014. Pentru 2019, experții KeysFin preconizează un avans de peste 13% , la peste 255 milioane de euro.

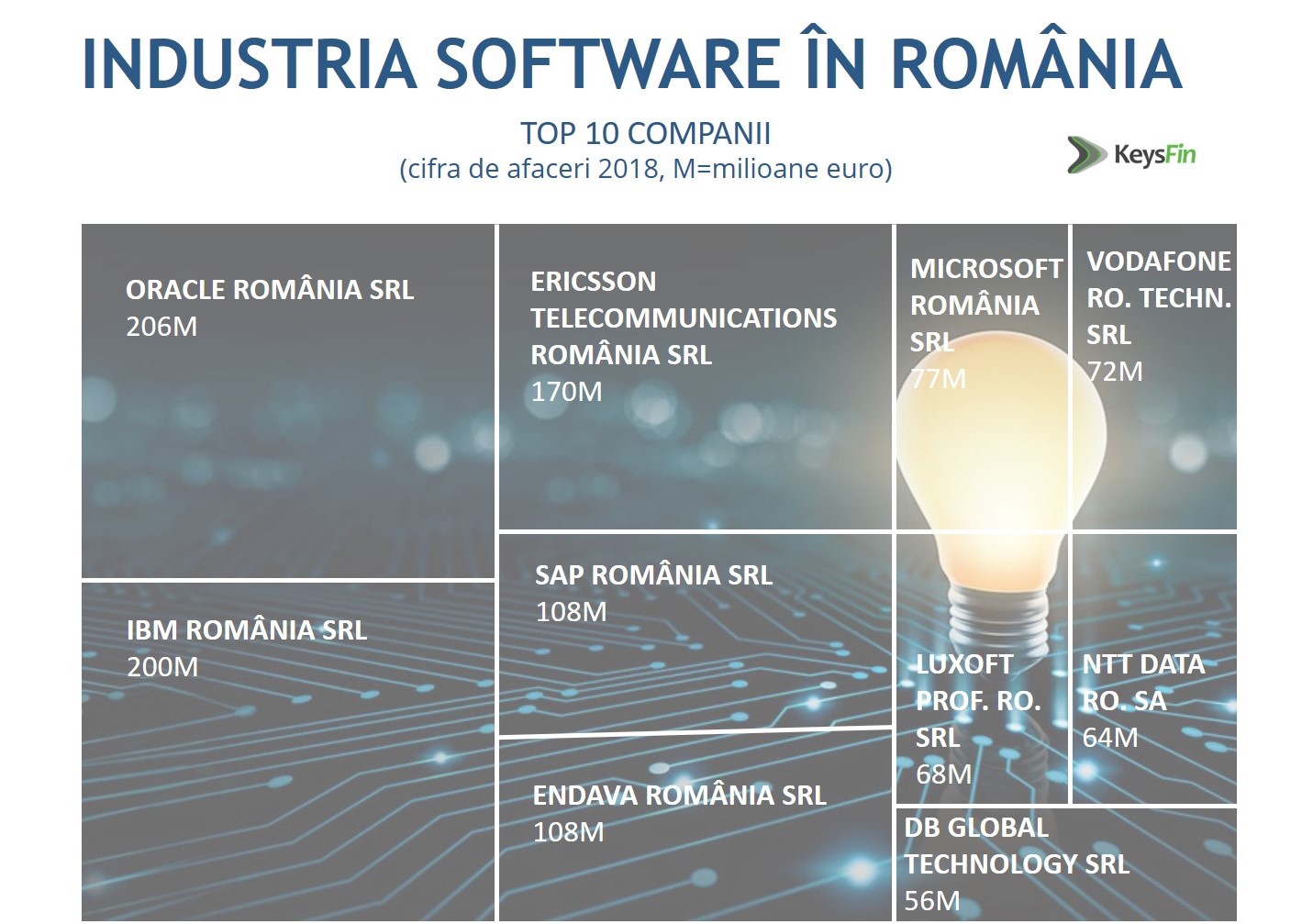

Topul companiilor de software din România

În 2018, în România existau aproximativ 20,7 mii de companii în domeniul software-ului, cu 18,6% mai multe față de 2017 și cu 30% față de 2014. Cea mai mare pondere din cifra de afaceri a fost generată de companiile medii (39% din total). Cu toate acestea, peste 4,8 mii de companii (23%) au avut cifra de afaceri egală cu zero în 2018.

Cea mai mare companie de software din România a rămas ORACLE ROMÂNIA SRL cu o cifră de afaceri de peste 206 milioane de euro (3,6% din total) în 2018. Clasamentul este completat de IBM ROMÂNIA (200 milioane de euro – 3,5% din total), ERICSSON TELECOMMUNICATIONS ROMÂNIA SRL (peste 170 milioane de euro, 3% din total), SAP ROMÂNIA SRL (aproximativ 108 milioane de euro) și ENDAVA ROMANIA SRL (aproximativ 108 milioane de euro) *. Este de remarcat intrarea SAP ROMÂNIA SRL în top 5, cu cea mai mare creștere procentuală de 63%.

În ceea ce privește topul editorilor de jocuri (CAEN 5821), locul întâi după cifra de afaceri din 2018 este ocupat de ELECTRONIC ARTS ROMANIA SRL, care a înregistrat mai multe recorduri : cel mai mare angajator și cel mai profitabil jucător în 2018 (38 milioane de euro cifră de afaceri–79% din total), urmat de KING GAMES STUDIO (BUCHAREST) SRL (2,4 milioane de euro – 4,9% din total) și de GREEN HORSE GAMES SRL (11 milioane de euro – 2,2% din total).

Profit pentru 64% din companiile de profil

Industria de software din România își consolidează poziția printre cele mai de succes sectoare ale economiei naționale, astfel că, dintre cele 20,7 mii de companii analizate, 13,2 mii (64%) au înregistrat profit, 5,6 mii (27%) au fost in pierdere, iar celelalte au avut un rezultat nul în 2018.

În topul celor mai profitabili jucători din domeniu rămâne SAP ROMÂNIA care a reușit ca în 2018 să își dubleze profitul net la peste 40 de milioane de euro. Și profitul IBM ROMÂNIA, al doilea cel mai profitabil jucător, a crescut cu 31% în ultimul an.

Cele mai profitabile 5 companii au avut în 2018 un profit net cumulat de peste 86 de milioane de euro, adică aproape 14% din total.

Angajații, puțini și scumpi

Conform ultimelor sondaje de opinie, românii cred în proporție de 77% că sectorul IT în general are cele mai mari perspective de viitor. În acest context, și numărul celor care se pregătesc pentru o carieră în domeniu a crescut semnificativ, acest lucru resimțindu-se și la nivelul angajărilor propriu-zise. Astfel, numărul mediu de angajați din industria de software locală a crescut cu 2,9% față de 2017 și cu 40% față de 2014, la peste 110 mii de angajați în 2018. Totuși, se pare că instituțiile de învățământ din România nu pot acoperi nevoia firmelor din acest sector care se ridică la aproximativ 15.500 de specialiști.

Așadar, pe fondul cererii masive a forței de muncă din industria software, costul mediu pentru un angajat a crescut cu 54% , față de un avans de doar 8% al productivității medii per angajat în perioada 2014-2018. Specialiștii KeysFin atrag atenția că avansul costului mediu per angajat peste cel al productivității reprezintă un risc important pe termen mediu, cu impact direct asupra competitivității economiei locale.

Pe de altă parte, experții au remarcat că cea mai mare concentrare a forței de muncă au avut-o companiile medii, cu 43% din total, urmate de companiile mici cu 21%. Cu toate acestea, peste jumătate din companiile locale de software, respectiv 10,4 mii de companii, nu au avut niciun angajat în 2018.

Harta software-ului românesc

Deși a înregistrat o ușoară scădere a cifrei de afaceri a companiilor prezente aici, Bucureștiul rămâne principalul hub pentru industria software din România, cu un rezultat de peste 3,3 miliarde de euro, adică 58% din total în 2018. Pe locul al doilea din punct de vedere al cifrei de afaceri se situează județul Cluj (16%), care a înregistrat un avans de 1,5 puncte procentuale față de 2017, urmat de Timiș (5%), Iași (4.5%) și Brașov (3%).

Tendințe pe piața de software

Deși România este al doilea furnizor de software și servicii din Europa de Est și în top 10 la nivel european, industria se bazează îndeosebi pe export și outsourcing, care contribuie într-un procent covârșitor la valoarea întregului sector.

Totuși, în ultimii ani, s-au făcut progrese importante pentru sprijinirea start-up-urilor locale din domeniul software-ului, datorită apariției fondurilor de investiții internaționale, programelor de mentorat dar și a competițiilor.

Astfel, start-up-uri precum Elrond, Questo, TypingDNA sau Happy Recruiter au strâns deja zeci de milioane de euro de la investitori și dezvoltă produse sau servicii pentru țări din întreaga lume.

Un alt exemplu local de succes îl constituie și Starbyte SRL, o soluție de software adaptată pentru domenii unde sunt concentrate cele mai mari investiții la ora actuală, precum cel financiar-bancar, asigurări şi managementul de risc.

„Tendința accelerată de digitalizare este întâlnită în aproape toate domeniile, dar mai ales în sectorul financiar, deoarece băncile încearcă mai mult ca oricând să își atragă clienții direct online, astfel că bătălia nu mai este doar pe costuri, ci și pe timp de răspuns cât mai rapid, cu documentație cât mai puțină, dar cu la fel de multă atenție la riscuri, prin verificarea clienților la distanță. O altă tendință tot mai des întâlnită are în vedere automatizarea proceselor și agregarea informațiilor, dar și a serviciilor bancare de tip open banking care vor seta noi culmi în industria de software. Aceste tendințe pot impacta pozitiv industria românească de software, mai ales pe antreprenorii locali, cu condiția ca aceștia să fie în continuare creativi, atenți la nevoile pieței și să integreze cât mai mult din noile tehnologii în produsele lor.”, a declarat Adrian Băcăianu, General Manager Starbyte.

În anul 2019, o sumă record de 1 miliard de euro a fost investită în start-up-urile din Europa Centrală și de Est, ceea ce a dus la accelerarea inovațiilor și la crearea unui ecosistem de business-uri digitale în plină dezvoltare.

Octavian Palade

Octavian Palade