Află opiniile specialiștilor din comunitatea start-up.ro

Textele publicate în categoria Subiectiv sunt responsabilitatea autorilor, fiind opinii asumate de aceștia. Dacă vrei să afli mai multe opinii ale specialiștilor, urmărește categoria Subiectiv.

Urmărește specialiștii!

Ce e important de menționat încă de la început este că proiectul de lege care circulă nu este încă în dezbatere publică, iar pentru a fi aplicabil trebuie să fie adoptat de Guvern și publicat în Monitorul Oficial.

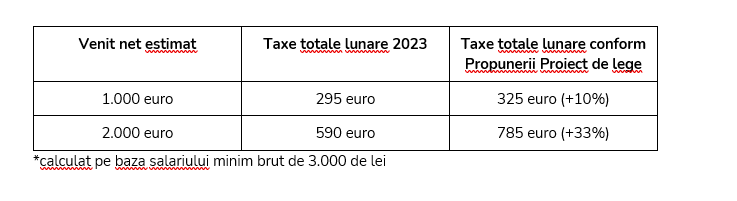

Totuși, dacă în august anul trecut, vorbeam de un set de măsuri fiscale ce au intrat în vigoare din ianuarie 2023, iată-ne un an mai târziu discutând, din nou, un alt proiect legislativ al statului, care de data aceasta are un impact și mai dezastruos decât măsurile de anul trecut.

Modificările propuse nu fac altceva decât să îi descurajeze pe cei care au venituri din surse independente să continue să își desfășoare activitatea printr-un PFA sau o microîntreprindere, dar și pe cei care se gândeau să mai aibă o sursă de venit suplimentară.

Conform discuțiilor pe care le-am văzut zilele acestea în social-media, deja mulți dintre liber-profesioniști se gândesc să își mute rezidența fiscală în țări „mai prietenoase” cu antreprenorii.

Oamenii au nevoie de predictibilitate - nu este în regulă ca anual regimul de taxare și impozitare să se schimbe pentru cei care contribuie la creșterea economică a țării prin activitatea lor. Mai jos am enumerat principalele modificări ale Codului Fiscal ce vizează liber-profesioniștii.

Care sunt propunerile care afectează PFA-urile?

- Contribuția la sănătate (CASS) nu se mai plafonează și se calculează ca procent (10%) din veniturile nete, indiferent de valoarea lor. Astăzi contribuția la sănătate devine obligatorie numai după ce veniturile anuale depășesc 18.000 de lei. Asigurarea de sănătate redevine cheltuială deductibilă conform proiectului.

- Apare un nou plafon la pensie (CAS) de 36 de salarii. Astăzi contribuția la pensie se calculează prin compararea venitului net cu plafoanele de 12 și 24 de salarii. Apariția noului plafon înseamnă că cei care au venituri mai mari de 2.000 de euro/lună vor plăti lunar 2.250 de lei contribuție în loc de 1.500 de lei (calculat la salariul minim de 3.000 de lei).

Modificările ar fi aplicabile începând cu 2024.

Care sunt propunerile care afectează SRL-urile?

- Impozitul pe microîntreprindere poate fi 1% sau 3% în funcție de încasări. SRL-urile care au încasări mai mici de 300.000 de lei (peste 60.000 de euro) ar aplica rata de impozitare de 1%, în timp ce acelea care au încasări mai mari vor aplica rata de 3%. Excepție de la această regulă o fac companiile care desfășoară anumite activități (printre care și medicii, programatorii sau cei din HoReCa) care ar plăti 3% indiferent de încasări.

- Microîntreprinderile cu venituri mai mari de 300.000 de lei și o “rată de profit” mai mare de 30% (marea majoritate a companiilor de servicii) sunt obligate să treacă la impozitarea de 16% pe profit.

- Impozitul pe dividende crește de la 8% la 10%. Conform noilor reglementări, impozitul pe dividende, care a devenit 8% în 2023 (de la 5% anterior) ar crește la 10%.

- Apare un nou plafon la sănătate (CASS) de 36 de salarii. Astăzi, la declararea veniturilor din dividende prin declarația unică, se datorează contribuțiile la sănătate prin compararea sumei încasate cu plafonul de 6/12/24 de salarii minime brute. Apariția noului plafon înseamnă că cei care au dividende mai mari de 21.600 euro vor plăti 10.800 de lei contribuție în loc de 7.200 de lei (calculat la salariul minim de 3.000 de lei)

- O persoană fizică nu poate deține mai mult de 25% din pachetul de acțiuni în mai multe microîntreprinderi simultan. Acest lucru înseamnă că nu poți avea mai multe firme în același timp care să plătească impozit pe venit.

Ce alegi în 2024 între PFA sau SRL dacă vrei să lucrezi pe cont propriu?

Decizia unei forme de organizare în defavoarea alteia ar fi prematură, dat fiind faptul că propunerea legislativă încă nu a fost supusă dezbaterilor publice.

În forma actuală s-au creat discrepanțe masive între cele două forme de organizare, care în final ar duce la optimizări fiscale și în final încasări mai mici la bugetul de stat.

Annemarie Fabian este Head of Growth și cofondator al SOLO, primul serviciu 100% digital din România de gestionare a PFA-urilor, lansat la finalul lui 2021, care oferă o soluție simplă, rapidă și ușor de înțeles pentru oricine are sau se gândește să își deschidă o afacere pe cont propriu. În baza unui abonament lunar, soloprenorii beneficiază de servicii care le economisesc timp și energie de-a lungul întregului proces, adunând într-un singur serviciu atât înființarea PFA-ului și găzduirea sediului social, cât și contabilitatea și depunerea declarațiilor. În prezent, peste 6.000 de clienți folosesc platforma SOLO.

Annemarie Fabian

Annemarie Fabian