Digitalizarea - noua stare de normalitate

Pandemia Covid-19 a oferit lumii șansa să se recalibreze pentru viitor. Companiile își doresc să crească, să se dezvolte în lumea post-pandemică, punându-și la adăpost resursele financiare, accelerând transformarea digitală sustenabilă, încorporând noi modalități și procese de lucru și identificând noi oportunități de creștere.

De la aplicații de mobil la automatizări în interiorul locuințelor, la comerțul fără numerar, transformarea digitală este o constantă a vieții noastre de consumatori, fie că ne place, fie că nu. În cadrul companiilor, roboții lucrează alături de oameni la construcția de mașini, la livrarea de colete, la realizarea calculatoarelor și la producția de energie electrică. Tehnologia blockchain urmărește produse și procese.

Multe companii mari și mici suferă schimbări rapide. Conducerea companiilor apelează la departamentele financiare și tehnologie financiară pentru a le livra perspective strategice, pentru sprijin în procesul decizional și creșterea capabilităților companiilor. Funcția financiară devine tot mai importantă pentru companii.

Conform ediției din 2022 a studiului publicat de Deloitte CFO Survey Romania (la care s-a făcut referire și în acest articol publicat de start-up.ro), companiile din România au trei mari priorități pentru anul în curs: reducerea costurilor, creșterea organică și digitalizarea. Aceste trei priorități s-au găsit pe agenda companiilor și anul trecut, fapt pentru care pot fi considerate ca deziderate strategice și de durată.

În contextul crizei sanitare, digitalizarea este tot mai mult o prioritate: munca la distanță și procesele remote au devenit o necesitate pentru tot mai multe companii și tot mai multe industrii. Printre avantajele transformării digitale în cadrul funcției financiare a companiilor se numără reducerea costurilor, reducerea erorilor, îmbunătățirea nivelului de transparență și creșterea eficacității și acurateții proceselor contabile.

Digitalizarea în sistemul serviciilor financiare

În contextul crizei sanitare, digitalizarea este tot mai mult o prioritate: munca la distanță și procesele remote au devenit o necesitate pentru tot mai multe companii și tot mai multe industrii. Printre avantajele transformării digitale în cadrul funcției financiare a companiilor se numără reducerea costurilor, reducerea erorilor, îmbunătățirea nivelului de transparență și creșterea eficacității și acurateții proceselor contabile.

Companiile din sectorul serviciilor financiare (bănci, IFN-uri, procesatori de plăți, bănci de investiții, asiguratori, fonduri mutuale, etc) merită o privire mai atentă atunci când vine vorba de digitalizare, mai ales în contextul celor mai mari riscuri percepute: creșterea nivelului de reglementare și scăderea cererii pe piața internă.

La momentul redactării acestui articol, piața din România cuprinde 243 de entități străine (din UE, dar și din afara UE) care pot să emită monedă electronică, dar și 462 de instituții de plată străine ce sunt obligate legal să raporteze activitatea lor către BNR. 13% dintre companiile din servicii financiare intervievate în studiul menționat anterior au implementat deja transformarea digitală a funcției financiare, în timp ce majoritatea (63%) companiile se află în proces de implementare a digitalizării funcției financiare.

Un sfert dintre companii se află doar la începutul acestei transformări. Pentru a incorpora inovarea în cadrul companiei, 75% dintre firmele din domeniul serviciilor financiare apelează la parteneriate cu jucători existenți pe piață, capitalizând pe experiența și expertiza lor. E posibil să se nască achiziții și fuziuni din aceste colaborări.

Digitalizarea și sectorul bancar

Sectorul bancar este încă dominat de băncile tradiționale, dar românii adoptă soluții fintech relativ devreme, atunci când ele devin disponibile: Revolut este doar un exemplu. Acest start-up a deschis un birou în București în mai 2018, la momentul respectiv având 25.000 de utilizatori în România, fără să fi investit în marketing. În șase luni, baza de clienți Revolut din România crescuse de 4 ori. În Martie 2022, 1,7 milioane de români foloseau Revolut cu precădere pentru plăți cu cardul, plăți online și transferuri bancare.

MobilPay este un alt exemplu de soluție fintech adoptată de români. Acesta este un produs local destinat procesării plăților tradiționale, dar care a dezvoltat în 2013 și un portofel digital, MobilPay Wallet.

Pentru plățile în criptomonede se evidențiază Maiar, primul portofel electronic românesc, bazat pe criptomonedă (rețeaua Elrond).

Digitalizarea finanțelor - piața română de fintech

Măsurile de prevenire a răspândirii noului coronavirus au împins multe companii să adopte cu celeritate produse și servicii digitale care să faciliteze plățile, dar și accesul la finanțare (creditele digitale, peer to peer lending, etc).

Gradul de penetrare al serviciilor de online banking în România este de doar 15%, țara noastră clasându-se pe un regretabil loc 33 din 36 de state europene, conform informațiilor disponibile pe Statista.com. Conform aceluiași site, la nivelul anului 2020, majoritatea respondenților din cele 1000 de persoane intervievate, au afirmat că dețin și folosesc un card bancar contactless, iar o treime făceau plăți cu telefonul mobil sau cu ceasul smart, pe când un sfert dintre respondenți dețineau un card bancar Revolut.

Creșterea gradului de utilizarea a dispozitivelor mobile și a internetului, dar și dezvoltarea recentă de noi tehnologii au un impact major asupra domeniului financiar în general și a plăților electronice în special. Țara noastră oferă o piață în care utilizatorii de internet au la dispoziție mijloace variate pentru administrarea finanțelor personale, oferite de companii din sfera fintech.

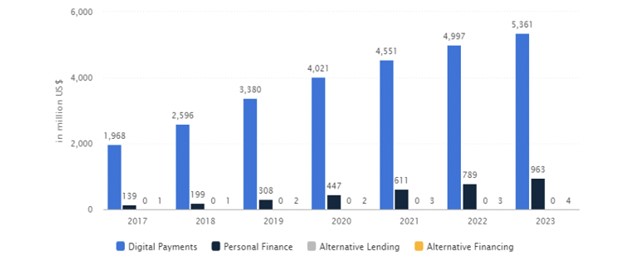

Serviciile furnizate de companiile fintech pot fi grupate în 4 categorii: plăți digitale (la POS sau dispozitive pentru comerțul pe internet), finanțe personale (fonduri de investiții, transferuri internaționale de bani), împrumuturi alternative (crowdlending și marketplace lending) și finanțare alternativă (crowdinvesting și crowdfunding).

Conform articolului „The Fintech Ecosystem in Romania”, dintre aceste 4 categorii de servicii, cele mai folosite sunt serviciile de plăți electronice, a căror creștere constantă din ultimii ani este proiectată să atingă nivelul de 5.361 miliarde de dolari în 2023.

Sursa: statista.com

Celelalte categorii de servicii sunt prea puțin cunoscute consumatorului de rând, foarte puțin utilizatori alegând să-și gestioneze finanțele personale utilizând serviciile companiilor fintech. Împrumuturile alternative și finanțarea alternativă sunt prea puțin cunoscute în România, cei mai mulți clienți preferând să apeleze la serviciile de finanțare oferite de instituțiile tradiționale. Conform datelor furnizate în același studiu, cele mai populare aplicații fintech din România sunt Telekom Banking, Orange Money, Revolut, Monese, iCard.

Totuși, clienții români apelează la produse financiare tradiționale, oferite prin canale de distribuție digitalizate, moderne, cum ar fi creditele online. Infograficul de mai jos arată comportamentul consumatorului român de credite online.

Sursa: Finbino.com

Ecosistemul fintech din România este în continuă dezvoltare și are potențial mare de creștere (doar 16% din populație folosește servicii fintech, piața este dinamică, mulți jucători mari și mici intră pe piață, iar directiva PSD2 a fost transpusă în legislația națională). Companiile românești din sfera fintech sunt active mai ales în domeniul plăților electronice (transferuri de bani, plăți de facturi, cumpărături), în domeniul pieței de capital și al finanțelor personale. Totuți, există câteva puncte slabe ale domeniului fintech, cum ar fi birocrația excesivă și educația financiară precară a populației.