Dacă vorbești cu numeroși antreprenori sigur îți vor spune că cea mai mare provocare pe care o au este să asigure un cash flow constant. Fie că ai un business sezonier, fie că e vorba de unul în care încasările de la partenerii de business întârzie sau pur și simplu ai termene de plată mai lungi, trebuie să fii sigur că ai bani în firmă. În pandemie antreprenorii au învățat că acest lucru le asigură stabilitatea de a putea lua decizii raționale.

Factoring-ul revers e un produs bancar ce poate fi accesat pentru furnizorii unui cumpărător, iar beneficiile sunt vizibile rapid. Practic, prin factoring revers furnizorii pot să încaseze facturile imediat ce au fost aprobate la plată de către cumpărător, ceea ce face ca banii să circule. În pandemie, am auzit de la mulți antreprenori despre faptul că voiau să comande mai mult stoc, dar nu aveau suficient cash pentru a o face.

Cum funcționează factoring-ul revers

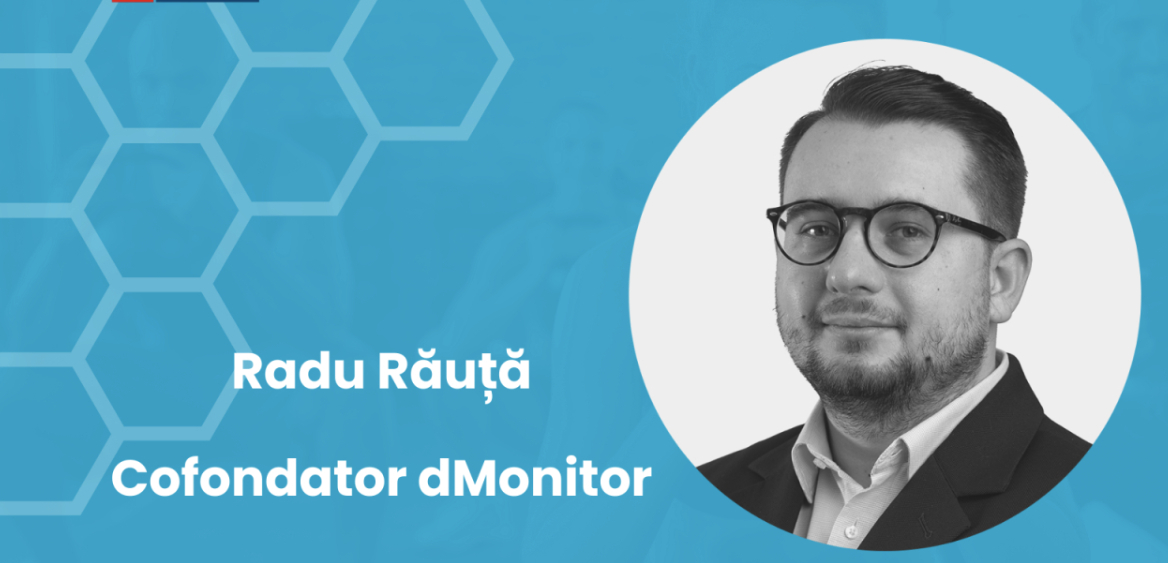

start-up.ro a discutat cu Luminița Dumitrescu, Head of Trade Advisory & Structuring ING Bank România pentru a afla despre acest produs, dar și cu Cristi Stanciu, General Manager la Borealis Trade, o companie care folosește factoring-ul revers și care activează în zona de retail, unde e furnizor pentru un mare lanț de supermarketuri.

Factoringul revers nu e nou, a apărut pe piață în 2010, dar din ce în ce mai mulți antreprenori sunt interesați de acest produs.

„Factoringul revers este un produs simplu de accesat pentru furnizorii unui cumpărător (care are un astfel de program disponibil), iar beneficiile sunt vizibile imediat”, spune Lumința Dumitrescu.

Ea menționează că pe fondul crizei sanitare beneficiile au devenit și mai evidente, deoarece creditul comercial avusese de suferit, finanțarea bancară era mai prudentă, iar cumpărătorii corporativi vizau o optimizare a capitalului circulant, solicitând în unele cazuri extinderea termenului de plată comercial.

„În acest context, produsul de factoring revers le-a permis furnizorilor să își încaseze facturile la rate favorabile, rapid, fără garanții suplimentare sau analiză de credit”, explică reprezentanta ING Bank.

Există și factoring clasic, dar există o diferență față de cel revers. „În factoringul clasic, furnizorul controlează integral data la care își poate vinde factura - care poate fi oricând de la momentul emiterii acesteia, a livrării mărfii sau a prestării serviciului oferit”, spune Luminița Dumitrescu.

„În factoringul revers, furnizorul își poate vinde factura numai după ce factura a fost verificată și acceptată la plată de cumpărător, deci totul este controlat. Furnizorul poate opta pentru plata facturii înainte de data scadentă sau la termen, în aceeași zi”, adaugă aceasta.

Costurile sunt stabilite în funcție de bonitatea cumpărătorului, nu a furnizorului, iar furnizorul încasează 100% din valoarea facturii.

Astfel, într-un factoring clasic există o analiză complexă a scorului de credit al furnizorului, a relațiilor comerciale cu debitorii cedați (cumpărătorii, cei care plătesc facturile) și a istoricului relației cu aceștia. După o analiză, rata de avasn este în medie aproximativ 80% din valoarea facturilor.

„Spre deosebire, în factoringul revers, costurile sunt stabilite în funcție de riscul de credit al cumpărătorului (banca se bazează exclusiv pe bonitatea acestuia), nu a furnizorului. Prin urmare, în cele mai multe cazuri, costurile sunt foarte atractive pentru furnizori. În plus, rata de avans este de 100% din valoarea acceptată la plată a facturii, din care se scade doar costul de finanțare oferit de bancă”, spune reprezentanta ING Bank.

În plus, procesul operațional e realizat de cumpărător. Practic, acesta discută cu banca și pune la dispoziția antreprenorilor cu care lucrează beneficiul acesta. Astfel, un IMM sau un business care furnizează un produs sau un serviciu, nu mai trebuie să aibă grija aceasta.

„Astfel, cumpărătorul verifică facturile primite de la un furnizor înrolat în program și apoi le prezintă la banca. Ulterior, furnizorul poate opta pentru plata facturii înainte sau la data scadenței”, spune Luminița Dumitrescu.

De asemenea, banca preia riscul de neplată a facturii de către cumpărător, pentru că acesta garantează băncii acceptarea irevocabilă la plată a facturilor, precum și faptul că acestea nu sunt supuse riscului de dispută comercială sau unor compensări ulterioare.

Ce companii pot beneficia de factoring revers

Un alt avantaj e că nu există o limitare de dimensiune. Dacă o companie mai mare care este înrolată la factoring revers are un furnizor mic, îi poate oferi acest beneficiu.

„Orice furnizor acceptat de acesta se poate înrola, indiferent de dimensiunea companiei. În consecință, programele sunt foarte avantajoase pentru micro-companii și IMM-uri. Anul 2020 a evidențiat beneficiile acestui produs pentru companiile mici: accesul la program este foarte facil, iar tranzacționarea facturilor este complet electronică, fără o interacțiune fizică cu reprezentanții băncii”, spune Luminița Dumitrescu.

Singura responsabilitate pe care o are furnizorul, adică acea microcompanie, acel IMM de care vorbeam mai sus, e să livreze și să factureze conform contractului. Practic, furnizorul are opțiunea de a încasa factura înainte de data scadentă sau chiar la termen, dacă planificarea sa financiară e făcută în așa manieră. Prin acest lucru, antreprenorii se pot concdentra pe strategii și alte aspecte importante ale afacerii și să nu se îngrijoreze de facturile neplătite sau care întârzie.

Procesul de înrolare durează câteva zile. După ce furnizorul acceptă termenii comerciali ai cumpărătorului, acesta este eligibil pentru bancă din perspectiva procesului de cunoaștere a clientelei și relația comercială cu banca e liberă de sarcini.

Cum a reușit Borealis să folosească factoring revers

Am discutat despre acest concept de cash flow la discreție cu Cristi Stanciu, General Manager al Borealis Trade, o companie care distribuie produse alimentare către lanțuri de supermarketuri din România. Nu întâmplător, Stanciu e și fost bancher, ceea ce i-a permis să transpună experiența din banking în afaceri.

„Compania a fost fondată în 2010. De la început am vrut să oferim consumatorului final produse de calitate, curate. Colaborăm cu fabrici care funcționează după cele mai moderne standarde de siguranță. Suntem furnizor exclusiv pentru cea mai mare rețea de magazine de proximitate din București, dar vizăm un plan de extindere în perioada următoare și către alte rețele de magazine din România și platforme de ecommerce”, spune Stanciu.

Am vrut să aflăm când a fost momentul în care Borealis a decis să apeleze la factoring revers și de ce, pentru a înțelege mai bine folosul unei asemenea unelte financiare.

„Echipa de achiziții a rețelei de supermarketuri către care livrăm ne-a propus acest produs prin ING. Imediat am contactat banca și am înțeles că este singurul produs care ne va permite extinderea și creșterea livrărilor. În acel moment, era clar că trebuie sa creștem livrările, însă nu aveam disponibilă o soluție de lichiditate imediată”, spune Cristi Stanciu.

Spune că, fiind fost bancher, îi e simplu să găsească soluții. Putea să aleagă o linie de credit garantată cu creanțe, eventual stocuri sau alte active, coroborată cu o asigurare de risc comercial sau chiar un factoring clasic. Cu toate aceste, a văzut avantaje în factoringul revers.

Momentul potrivit pentru o astfel de finanțare

„Primul impact a fost prețul - pentru o companie ca a noastră (mică și dependentă de un client), nu ne gândeam ca am putea finanța capitalul circulant la un cost atât de atractiv. În egala măsură, accesarea lichidității adiționale în acest fel nu are impact asupra gradului de îndatorare”, explică acesta.

Procesul de aprobare a durat câteva săptămâni, dar doar pentru că avea deja un credit către o altă instituție financiară. Au fost ajutați să soluționeze excluderea relației și ulterior semnarea a durat câteva zile.

„Acum interacțiunea fizică cu banca este inexistentă, totul se întâmplă electronic: imediat ce factura este aprobată la plată de cumpărător, în aceeași zi, contravaloarea acesteia (mai puțin costul reținut de bancă) se colectează în contul nostru”, explică Stanciu.

Spune că singurele obligații pe care le are e semnarea unui contract de factoring cu banca și acceptarea termenilor comerciali cu partenerul.

„Diferența între costul cu care Borealis s-ar împrumuta pentru a finanța capitalul circulant comparativ și cel oferit de bancă pentru factoring revers este semnificativ mai mare, deci decizia a fost foarte simplă”, spune antreprenorul.

Legat de momentul cel mai potrivit pentru această finanțare, spune că e potrivit pentru clipele când antreprenorii simt că există potențial de creștere pentru afacere, dar nu au cum să susțină financiar acest lucru.

„Noi livrăm, facturăm și în câteva zile, colectăm acea factură prin bancă direct în contul curent, fără alta interacțiuni sau documente necesare”, spune acesta.

Într-adevăr, limitarea unei asemenea soluții ține de partenerii tăi de business. Practic, dacă partenerul de business al Borealis nu le-ar fi pus la dispoziție soluția, nu ar fi putut să o acceseze. Așadar, dacă ești o afacere mai mare, poți să fii tu cel care oferă partenerilor mai mici această soluție. Iar dacă ești în postura Borealis, trebuie să găsești un partener potrivit.

„Un alt impediment este criteriul impus de bancă la accesul în program - ca relația comercială cu respectivul debitor să fie liberă de sarcini. Dacă deja compania a accesat un credit garantat cu creanțe, acea relație comercială trebuie exclusă”, mai explică fostu lbancher.

„Chiar dacă necesarul de lichiditate ar fi suficient, cred că aș continua să vând facturile în acest mod. Cu banii încasați, îmi pot plăti proprii furnizori în avans, de la care pot obține, astfel, reduceri comerciale mai mari. Facilitatea de a încasa facturile rapid este extraordinară pentru orice antreprenor, în comparație cu costul mic, reținut de bancă, pentru factoringul revers”, încheie acesta.

Vlad Andriescu

Vlad Andriescu