Listarea la bursă este o opțiune foarte folosită de companiile din afara României.

Și nu doar de giganți precum Facebook, Uber sau Apple, ci și de companii care, după cum spuneam, caută noi soluții pentru a-și finanța operațiunile și de a avea mai multă expunere.

În ceea ce privește antreprenorii din țara noastră, până acum câțiva ani exista o oarecare reticență în a alege listarea la bursă ca metodă de dezvoltare pentru business.

Cu toate acestea, există și antreprenori care și-a planificat acest aspect încă de la început și au făcut toți pașii posibili pentru a implementa această strategie în dezvoltarea afacerii.

Andrei Dănescu, Dexory | Cum au ajutat investițiile de 250 de milioane de dolari la implementarea de roboți în depozite

Andrei Dănescu, Dexory | Cum au ajutat investițiile de 250 de milioane de dolari la implementarea de roboți în depozite

Un exemplu în acest caz sunt frații Cristian și Mihai Logofătu, fondatorii Bittnet, prima companie de IT listată pe BVB, business care a ajuns recent la o capitalizare bursieră de 100 de milioane de lei.

Ce să faci înainte de a-ți lista startup-ul pe bursă

După cum spuneam, pentru unii antreprenori, listarea la bursă poate fi punctul culminant al unui obiectiv strategic pe termen lung.

Pentru un antreprenor, listarea la bursă este atractivă și datorită posibilității de a genera bani dintr-o ofertă publică secundară prin care acționarul își vinde participația într-o companie.

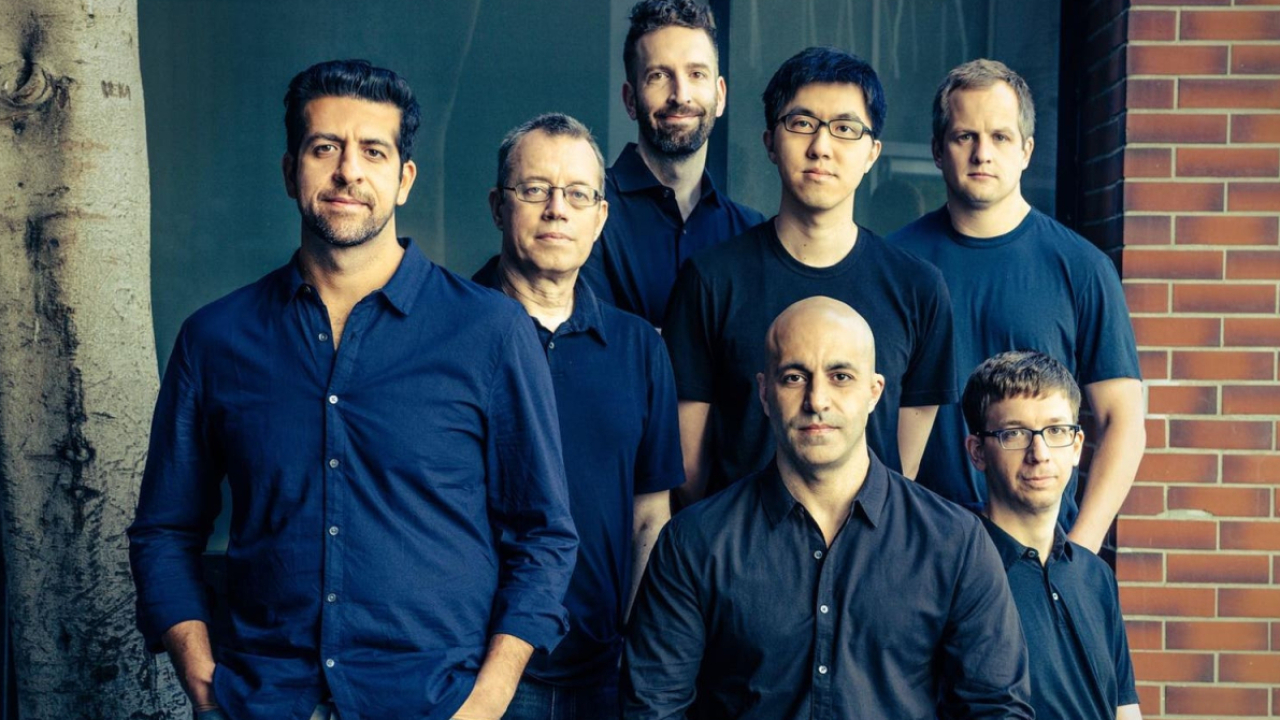

Startup-ul creat de românii Ion Stoica și Matei Zaharia, Databricks, investiție la evaluare de 134 mld. $

Startup-ul creat de românii Ion Stoica și Matei Zaharia, Databricks, investiție la evaluare de 134 mld. $

Atragerea de finanțare prin bursă poate permite unei firme să facă investiții importante în implementarea unor strategii de extindere. Chiar și în afara granițelor.

Listarea la bursă – opțiuni

În România, atunci când vorbim despre listarea pe bursă, antreprenorii au două opțiuni din care pot alege - fie pot opta pentru listarea pe Piața Principală fie pe piața AeRO pentru startup-uri și IMM-uri.

”Principalele diferențe dintre cele două piețe le reprezintă cerințele de listare - pentru Piața Principală, compania trebuie să aibă o vechime de cel puțin 3 ani, o capitalizare de piață de minim 1 milion euro și un free-float (acțiuni disponibile pentru tranzacționare) de minim 25%”, ne-a precizat Zuzanna Kurek, Partener la Cornerstone Communications, agenție specializată în relația cu investitorii. Zuzanna este fost Business Development & Marketing Deputy Director în cadrul BVB.

Potrivit acesteia, pentru piața AeRO criteriile sunt mult mai relaxate - compania trebuie să aibă o capitalizare de piață de cel puțin 250.000 euro și un free-float de minim 10% sau, alternativ, să aibă cel puțin 30 de acționari. În ambele cazuri, compania trebuie să fie organizată ca societate pe acțiuni (SA) înainte de listarea la bursă.

”Când vine vorba de metoda prin care compania se poate lista și intra astfel la tranzacționare pe oricare dintre cele două piețe, există trei metode disponibile - Ofertă Publică Inițială (IPO), Plasament Privat și Listare tehnică”, a precizat Zuzanna.

Mai jos specialistul Cornerstone Communications ne-a enumerat caracteristicile fiecăreia dintre aceste metode.

Listarea la bursă- listarea tehnică

Listarea tehnică este cea mai simplă și rapidă modalitate de a introduce o companie pe piața de capital, dar, în același timp, oferă unele dezavantaje.

În cadrul unei listări tehnice practic, compania nu face nicio ofertă, ceea ce înseamnă că nu atrage capital ca parte a procesului de listare ci pur și simplu listează compania pe piață cu structura de acționari neschimbată.

”Astfel, printr-o listare tehnică, structura acționarilor societății nu este afectată în niciun fel și compania decide pur și simplu că dorește doar să profite de beneficiile statutului de companie publică (vizibilitate sporită, credibilitate, transparență). Odată ce acțiunile companiei sunt listate și disponibile la tranzacționare, structura acționarilor poate (și este de preferat) să se schimbe, deoarece acționarii au libertatea de a-și vinde acțiunile pe care le dețin în companie pe piața secundară”, mai spune Zuzanna.

Din punctual ei de vedere, principalul dezavantaj al acestei metode este că astfel de listări sunt cele mai neatractive pentru investitori și se întâmplă adesea în România ca societățile care au ales listarea tehnică să nu aibă o lichiditate ridicată.

Acest lucru se întâmplă și din cauza faptului că există un număr mare de acțiuni în mâinile unui număr limitat de acționari care, spre deosebire de investitorii care participă la plasamente private sau IPO, se comportă diferit.

În plus, lipsa unui plasament privat sau IPO înainte de listare poate sugera că societatea nu ar fi fost suficient de atractivă pentru a strânge cu succes capital din piață.

”Important de reținut este faptul că în cazul unei listări tehnice, compania trebuie să colaboreze cu un Consilier Autorizat, să pregătească un memorandum (pentru AeRO) sau un Prospect (pentru Piața Principală), precum și să îndeplinească toate criteriile necesare pentru listare - capitalizare minimă de piață, free-float minim și, în cazul Pieței Principale, vechime de minim 3 ani”, afirmă Zuzanna.

Plasament privat

În România, majoritatea listărilor pe piața AeRO, atât de obligațiuni cât și de acțiuni, se realizează prin plasament privat. Motivul principal care determină această alegere este documentul de ofertă simplificat, memorandumul, care este mult mai simplu de realizat spre deosebire de prospectul pentru realizarea unei oferte publice inițiale.

”În timpul plasamentului privat, o companie poate oferi acțiunile sau obligațiunile sale unui număr limitat de potențiali investitori, maxim 149 persoane (persoane juridice sau fizice / investitori individuali cat si investitori institutionali). Acești investitori cărora li se adresează oferta sunt, de obicei, selectați cu atenție de către brokerul care asistă compania în procesul de listare”, ne explică ea.

În timpul desfășurării ofertei de brokerul selectat sau de consilierul autorizat, este important de menționat că nici compania, nici intermediarul nu au voie să ofere publicului larg detalii despre ofertă. ”Aceasta înseamnă că, în timpul procesului de plasament privat sau înaintea acestuia, nu se pot face publice informații referitoare la prețul acțiunilor, volumul acțiunilor disponibile pentru vânzare, evaluarea companiei, free-float”, mai spune reprezentantul Cornerstone Communications.

Desigur, compania poate și este recomandat chiar, să-și anunțe intenția de listare pe bursă și de atragere de capital prin plasament privat, cu mențiunea că poate transmite doar estimări generale ale sumei pe care doresc să o strângă și fără să intre în detalii despre informațiile din memorandumul de listare.

Un mare avantaj al procesului de plasament privat, spre deosebire de IPO, este că memorandumul de listare nu trebuie aprobat de Autoritatea de Supraveghere Financiară (ASF).

Listarea la bursă - ofertă publică inițială

IPO este cea mai cunoscută metodă de listare. Pe scurt, aceasta înseamnă că, înainte de listarea pe bursă, compania oferă o cotă parte către publicul larg, fără nici o restricție, așa cum se întâmplă în cazul plasamentului privat care poate fi adresat doar unui număr maxim de 149 de investitori.

”Deoarece oferta este adresată publicului larg și oricine poate achiziționa acțiuni (având desigur deschis anterior un cont de brokeraj), cerințele de listare sunt mai stricte pentru acest proces. Aceasta înseamnă că societatea trebuie să pregătească un prospect de listare, un document complex de informații, care trebuie aprobat de Autoritatea de Supraveghere Financiară înainte de IPO. În plus, compania trebuie să îndeplinească și o serie de proceduri juridice și de reglementare”, detaliază Zuzanna.

Pentru IPO, prospectul de listare este necesar atât pentru listarea pe piața AeRO cât și pe Piața Principală.

Pentru că este mult mai costisitor pregătirea unui prospect, care trebuie aprobat de ASF pentru realizarea unei oferte publice, până acum în România, IPO-urile au avut loc doar pe Piața Principală.

Pentru listarea pe AeRO, companiile au ales, în general, listarea prin plasament privat.

De asemenea, este mai rezonabil ca societățile care doresc să strângă, de exemplu, 1 milion de euro să facă un plasament privat, deoarece în cazul unei afaceri bune și prospere 149 de investitori, și chiar mai puțini, sunt suficienți pentru a strânge o sumă de 1 milion de euro.

Listarea la bursă - când o faci

Piața Principală este dedicată companiilor mari, care îndeplinesc câteva criterii: au întocmit situații financiare pentru ultimii trei ani (cel puțin), au o capitalizare anticipată de cel puțin un milion de euro – adică firma este evaluată, înainte de a se lista, la cel puțin un milion de euro - (sau au capitaluri proprii de minimum un milion de euro), și sunt dispuse să renunțe la 25% dintre acțiuni – acestea trebuie să ajungă în urma ofertei în portofoliile investitorilor, devenind astfel libere la tranzacționare.

Pentru piața AeRO, cerințele de admitere sunt mai relaxate, tocmai pentru a admite accesul companiilor de dimensiuni mici și mijlociicare nu îndeplinesc condițiile de mărime și vechime necesare listării pe Piața Principală.

În acest caz, pentru ca un IMM să se listeze e nevoie ca acesta să fie evaluat la cel puțin 250.000 de euro (sau să aibă capitaluri proprii care pornesc de la această valoare), să scoată la tranzacționare 10% dintre acțiuni, sau să aibă minimum 30 de acționari.

---

Acest material face parte din proiectul ”Dicționarul de Afaceri”, realizat în colaborare cu BT. Banca Transilvania e un partener de încredere al antreprenorilor români, iar în ultimii ani s-a implicat activ pentru a face educație financiară clienților săi și nu numai. BT Club este Clubul Întreprinzătorilor Români și organizează constant evenimente pentru antreprenori, pe teme diverse, în toată țara. S-au alăturat demersului nostru pentru a vorbi pe limba antreprenorilor de orice vârstă.

Oana Coșman

Oana Coșman